产品中心PRDUCTS

技术支持RECRUITMENT

玩加电竞官网行业深度!一文了解2021年中国集成电路行业发展现状、市场规模及产业

2023-03-19 13:49:05

玩加电竞app集成电路是目前国家间博弈的重要因素,逐渐成为全球关注的核心焦点。近几年,中美之间由“贸易”变为“科技”之争,从2018年7月开始美国先后把近百家中国企业列入实体清单,实行高科技出口管制。其中包括限制对中国通讯巨头华为的芯片供应,因此集成电路成为“中美科技战”的关键战场。

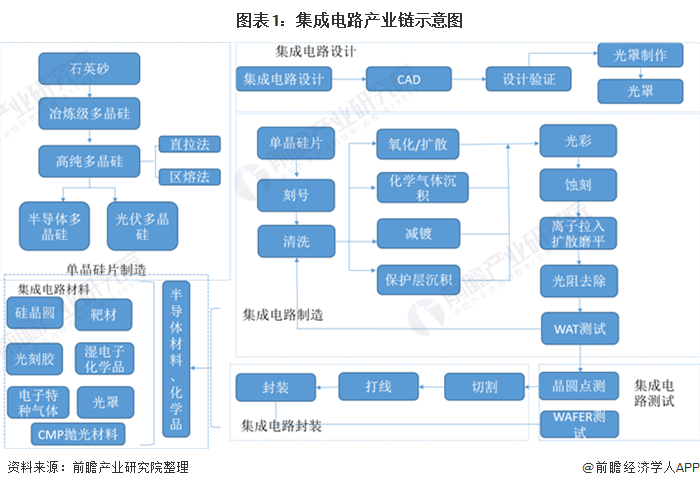

集成电路产业链上游主要是集成电路设计。集成电路设计是集成电路产业链中最重要的部分之一,在这一领域利润较高,目前国内仅有少数公司在集成电路设计领域取得的了突破。

集成电路产业链中游为集成电路、材料、集成电路设备和集成电路制造。在集成电路材料领域,由于集成电路材料技术壁垒较高,目前在此领域基本以日美等企业占主导地位。从集成电路设备端来看,随着中国跨国集团在中国建厂,目前国内的设备厂商迎来发展的良机;在集成电路制造端,目前我国晶圆厂以中国的台积电一家独大,但中国本土企业中芯国际已完成14nm集成电路的研发,n+1nm(与7nm芯片极其接近)的芯片正在研发中。

集成电路下游主要是集成电路封测。集成电路封测是我国最早切入集成电路的领域,目前我国封测企业已获得了基本的技术和良好的产业竞争力,技术和销售规模已进入世界第一梯队。

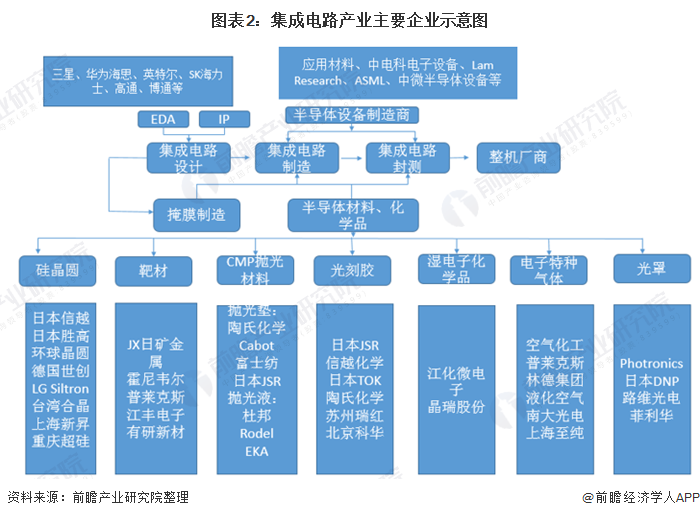

从集成电路细分领域企业分布来看,在集成电路设计领域主要以韩国三星、美国的高通、博通为主要企业,我国本土的华为海思等企业后来者居上。

在半导体材料和化学品领域以日本和美国企业为主要企业,其中我国本土的江丰电子、江化微电子等企业也在此领域取得了突破。

我国高度重视集成电路行业的发展,多年来出台多项政策支持我国集成电路的发展,2020年11月份,中国党第十九届中央委员会第五次全体会议通过了《中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》正式将集成电路写进中国“十四五”规划,旨在我国新体制下,打好关键核心技术攻坚战,突破我国在集成电路领域的关键技术难关。

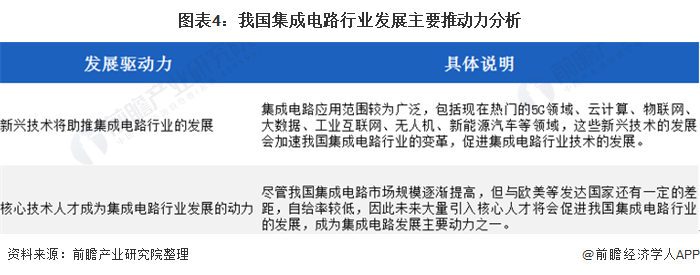

我国集成电路自给率相较于发达国家仍然较低,因此为了促进我国本土集成电路的发展,我国高度重视集成电路行业的人才培养。在国务院发布的《八大政策促进集成电路和软件产业高质量发展》中提到进一步加强高校集成电路和软件专业建设,加开推进集成电路一级学科设置工作,紧密结合产业发展需求及时调整课程设置、教学计划和教学方式,努力培养复合型、实用型的高水平人才。

同时5G等新兴技术的发展也在一定程度上促进了集成电路的技术变革,因此新兴技术和核心人才成为目前我国集成电路行业发展的主要推动力。

与全球集成电路行业相比,我国集成电路行业起步较晚,但经过20多年的飞速发展,在我国政策倾斜和人才培养等多重因素的推动下,我国集成电路从无到有,从弱到强,已经在全球集成电路市场占据举足轻重的地位。

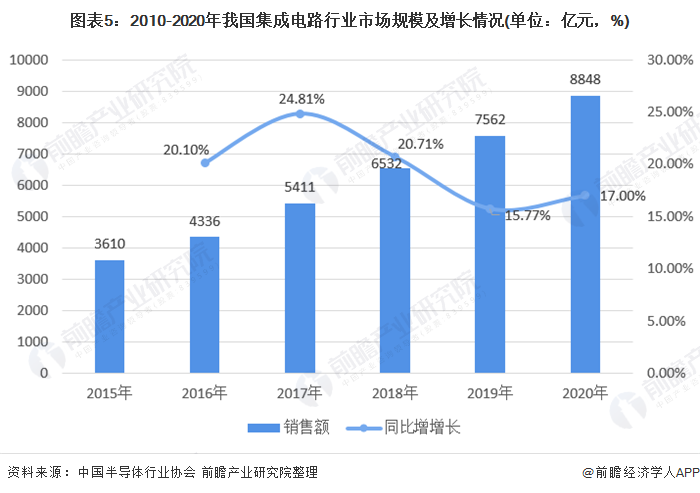

根据中国半导体行业协会统计数据,相较于庞大的半导体市场规模,我国产品的自给率非常低。2020年,我国集成电路行业市场规模为8848亿元,较2019年同比增长17.00%。

近年来虽然我国集成电路行业市场规模逐年升高,但我国集成电路行业在关键技术领域还有所欠缺,自给率较低,因此对进口依赖较大导致贸易逆差较大。

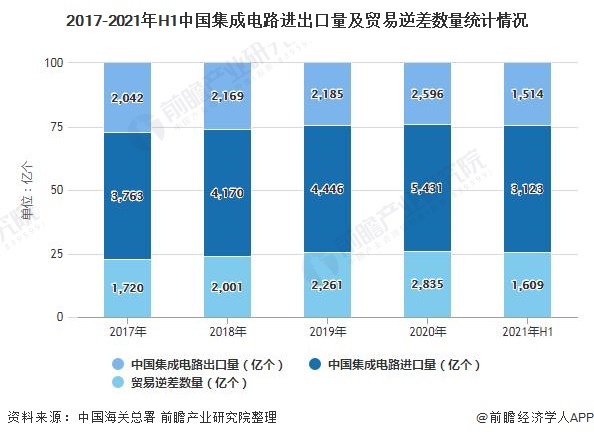

根据海关总署数据显示,2017-2020年,我集成电路进出口数量均呈现上升趋势,且进出口逆差也在不断扩大。根据海关总署数据显示,2020年中国共进口集成电路5431亿个,较2019年增加985亿个;出口集成电路2596亿个,较2019年增加411个,贸易逆差为2835亿个。截止至2021年1-6月,我国累计进口集成电路3123亿个;出口集成电路1514亿个,贸易逆差为1609亿个。

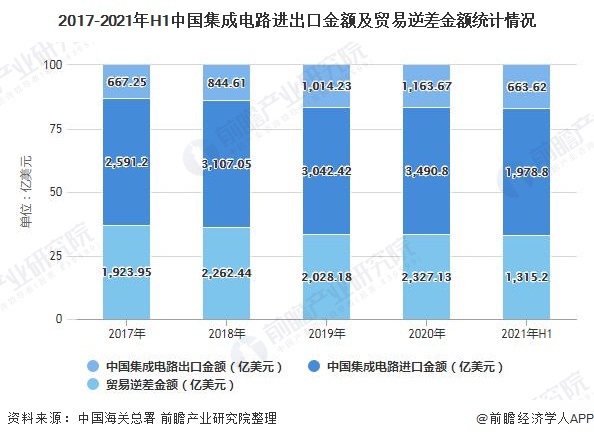

近年来,随着国内各行业领域,尤其是存储器、通讯芯片、各类传感器等高端领域对集成电路的需求不断上升,推动了国内对集成电路产品的进口。根据海关总署数据显示,2020年我国集成电路进口额为3490.80亿美元,较2019年增长14.74%;出口额为1163.67亿美元,较2019年增长14.73%;2020年我国集成电路行业的贸易逆差为2327.13亿美元。

截止至2021年1-6月,我国集成电路行业进口额为1978.8亿美元,出口额为663.62亿美元,贸易逆差实现1315.2亿美元。

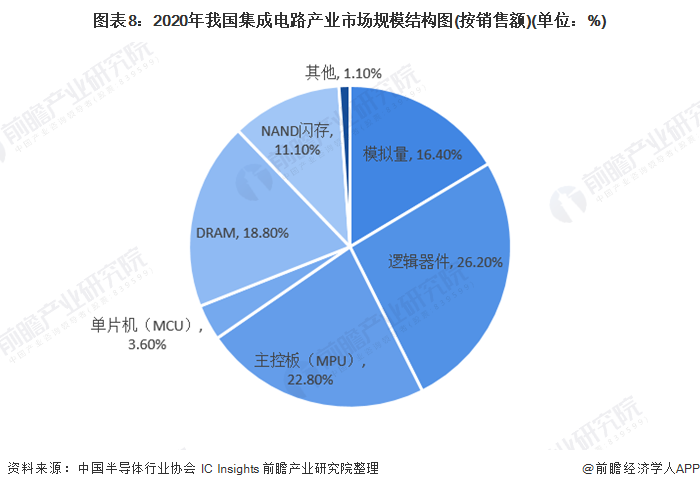

根据IC Insights给出的数据显示,按产品类型划分,2020年逻辑器件销售额占我国集成电路行业总销售额的26.20%,是目前我国集成电路市场最大的销售品类;其次是MPU主控板,占我国集成电路行业市场22.80%的销售额;DRAM和NAND闪存占我国集成电路行业总市场的30%左右。

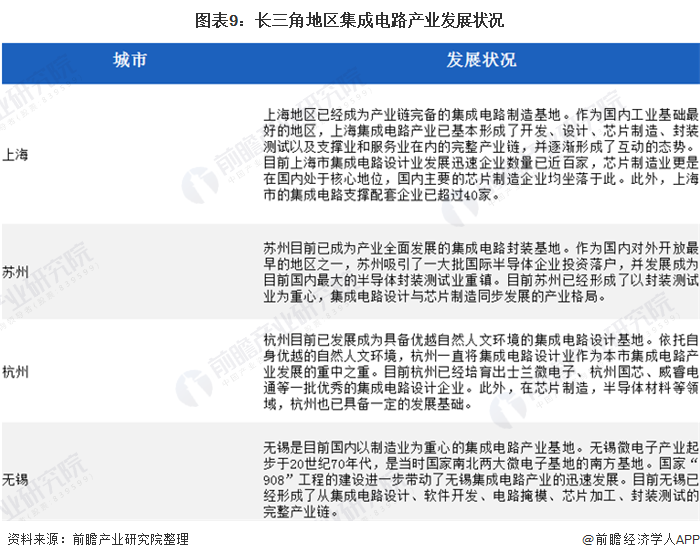

长江三角洲地区是国内最主要的集成电路开发和生产基地,在国内集成电路产业中占有重要地位。长三角集成电路产业主要分布在上海、无锡、苏州、杭州等城市群。长江三角洲地区已初步形成了包括研究开发、设计、芯片制造、封装测试及支撑业在内的较为完整的集成电路产业链。

长三角区域以其独特的地理位置、国家和地方的政策扶持,以及较为完整的产业链和较合理的集成电路产业结构、丰富的产业人才等优势,吸引国内外的投资,一直保持高速发展的势头。

新建成以及正在建设的各个集成电路产业基地需吸引大量的国际国内投资,发展从设计、制造到封装测试一整套的集成电路产业链,以及完整的集成电路周边服务产业和配套设施,如物流等,成为这一区域主要的发展目标。

整个长三角地区的国家级IC设计业产业化基地在全国仅有的7个中就占了3个,即上海、无锡、杭州;在全国国家级IC设计人才培训基地中,区内也占5个,即、复旦、东南、浙大、同济。

长三角地区是中国集成电路产业基础最扎实、技术最先进的区域,产业规模占全国半壁江山,设计、制造、封测、装备、材料等产业链全面发展。其中集成电路制造行业本土企业有中芯国际、华虹集团、合肥睿力、华润微电子等。

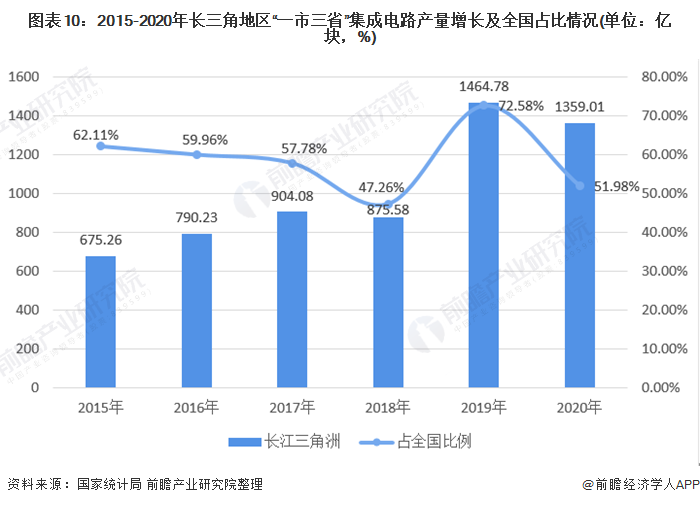

2015-2020年长三角地区集成电路产量整体呈波动上升趋势,但产量占全国比重呈现波动下降趋势,从2015年的60.04%下跌至2020年的51.98%。据国家统计局数据显示,2020年,长三角地区“一市三省”集成电路产量共计为1359.01亿块。其中,江苏省和上海市集成电路产量分别为836.50亿块和288.67亿块,浙江省和安徽省为174.10亿块和59.74亿块。

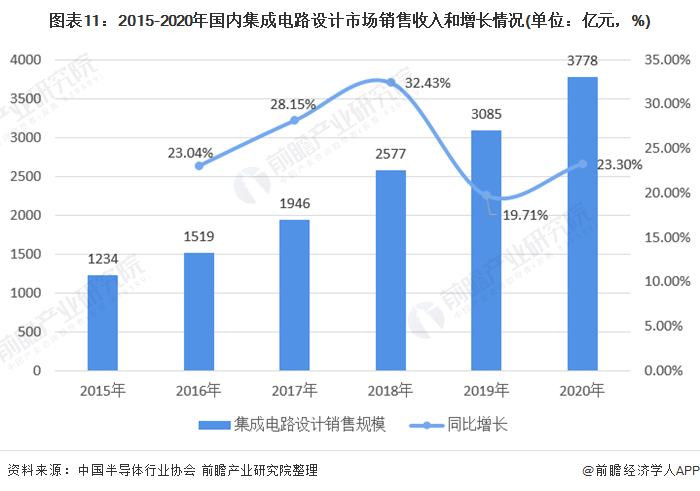

近些年来,在国家政策扶持以及市场应用带动下,中国集成电路产业保持快速增长,继续保持增速全球领先的势头。受此带动,在国内集成电路产业发展中,集成电路设计业始终是国内集成电路产业中最具发展活力的领域,玩加电竞官网增长也最为迅速。

根据中国半导体行业协会统计,2015-2020年,我国集成电路设计市场销售收入呈逐年增长趋势。2020年我国集成电路设计销售规模为3778亿元,较2019年同比增长23.30%。

中国集成电路设计业不仅在企业数量上有进一步的提升,在发展质量上也获得了显著的成绩。例如华为海思和清华紫光展锐这样专注于新兴市场的设计企业的迅速崛起,意味着中国集成电路设计企业已逐渐接近世界领先水平。

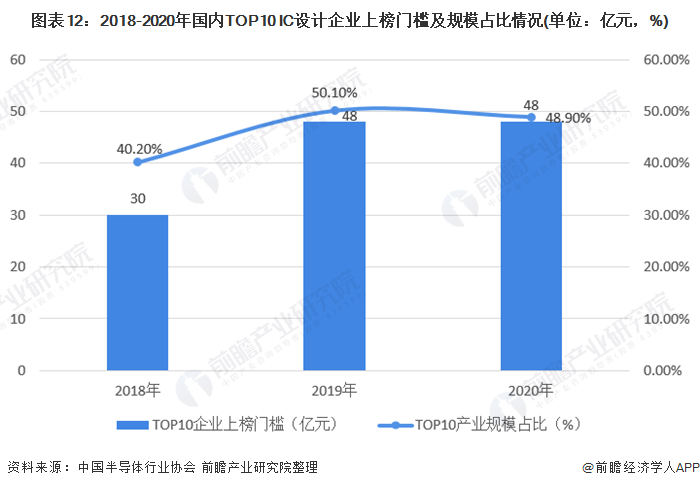

据中国半导体协会集成电路设计分会数据显示,2020年中国十大集成电路设计企业分布是珠三角地区有3家,长三角地区有6家,京津环渤海地区有1家。进入全国十大集成电路设计企业榜单的门槛维持在2019年48亿元。

十大企业的销售之和为1868.9亿元,占全行业产业规模的比例为48.9%,比2019年的50.1%降低了1.2个百分点。十大设计企业整体增长率为20%,比全行业平均增长率低3.8个百分点。

集成电路制造行业基本以中国的台积电等企业所垄断,但近年来随着国外对我国集成电路制造光刻机等产品的封锁,我国本土的集成电路企业开始发力,中芯国际已完成14nm芯片的研发,目前正朝着7nm芯片努力,因各个集成电路制造企业的能力,我国集成电路制造领域市场规模也在不断提高。

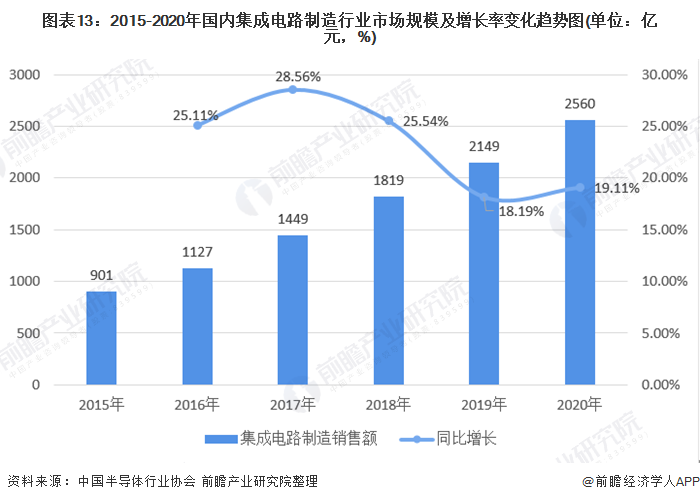

根据中国半导体协会数据显示,2015-2020年,我国集成电路制造行业销售收入逐年增长,但从2017年开始,我国国内集成电路制造行业销售收入同比增速呈下降趋势,主要是由于我国集成电路制造产业逐渐走向成熟,需求趋于稳定,且我国集成电路行业正在朝着更核心的集成电路设计方向发展导致集成电路制造行业增长率下降。2020年我国集成电路制造行业市场规模为2560亿元,较2019年同比增长19.11%。

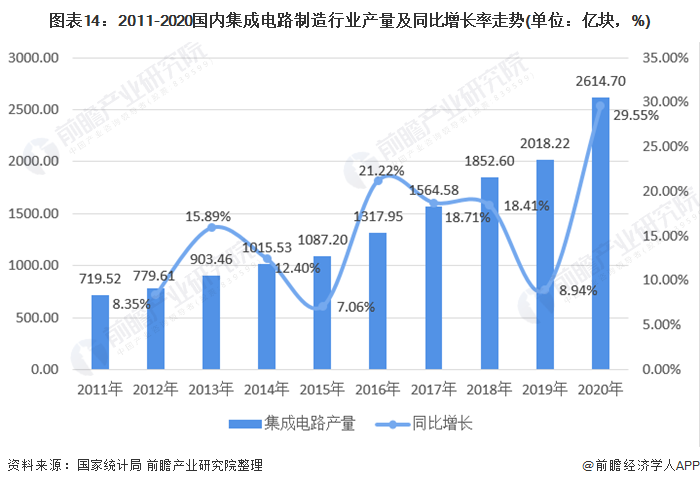

随着我国集成电路制造技术的提高,我国集成电路的产品也越来越高。根据国家统计局统计数据显示,2011-2020年,我国集成电路制造行业总产量呈逐年上升趋势。2020年,我国集成电路制造行业实现产量累计值为2614.70亿块,较2019年同比增长29.55%。

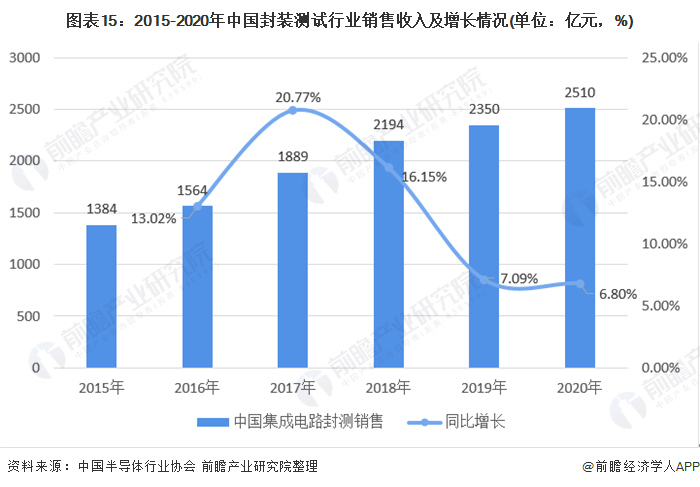

集成电路封测是我国切入集成电路行业的重要一环,但相较于集成电路设计的收益,集成电路封测行业的利润要低的多,因此近年来随着我国在集成电路领域技术的提高,我国集成电路行业逐渐向利润较高的集成电路行业相靠拢导致我国集成电路封测行业市场规模增长开始放缓。

据中国半导体协会统计,2015-2019年,我国封装测试行业销售收入呈现逐年增长态势。2017年我国封装测试行业销售收入增长率达到20.77%,为5年来的最高水平,随后增长率开始下降。2020年我国集成电路封测业市场规模为2510亿元,较2019年同比增长6.80%。

更多数据及分析请参考于前瞻产业研究院《中国集成电路行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

本报告前瞻性、适时性地对集成电路(IC)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来集成电路(IC)行业发展轨迹及实践经验,对集成...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。